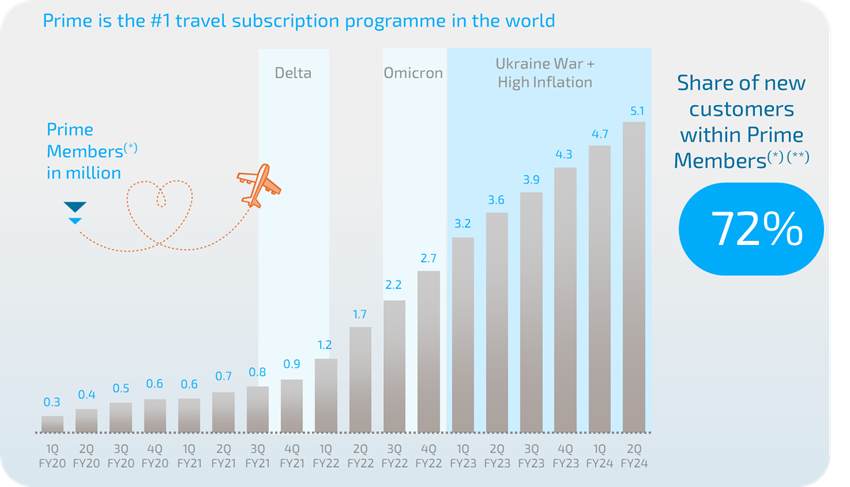

« Prime », la première plateforme d’abonnement de voyages au monde, continue d’exceller et augmente son nombre de membres de 41 % en glissement annuel, dépassant aujourd’hui les 5,2 millions de membres1

Ces excellents résultats permettent à l’entreprise de confirmer avec confiance que les objectifs fixés pour l’exercice 2025 seront atteints ou dépassés

Barcelone, le 15 novembre 2023. – eDreams ODIGEO (ci-après « eDO », « la Société » ou « le Groupe »), leader mondial des abonnements de voyage et l’une des plus grandes sociétés d’e-commerce en Europe, publie aujourd’hui ses résultats pour le premier semestre de son exercice 2024, clos le 30 septembre 2023.

La Société a encore enregistré d’excellentes performances, marquées par une hausse substantielle de sa rentabilité. Le Cash EBITDA a enregistré une croissance remarquable de 84 % par rapport à la même période l’an dernier, principalement grâce à la performance exceptionnelle de la plateforme d’abonnement « Prime » de la Société. Ce modèle est devenu le principal moteur des bénéfices et du chiffre d’affaires du groupe, avec des résultats toujours solides qui améliorent considérablement les marges et la rentabilité globale. L’expansion continue de la base des membres, qui a connu une croissance de 41 % au cours des 12 derniers mois, avec l’augmentation de la maturité et des renouvellements des membres existants, ont un impact positif sur les marges. Alors que l’entreprise entame la deuxième année de ses orientations stratégiques sur trois ans et demi présentées lors du Capital Markets Day / Investor Day 2021, l’exécution continue exceptionnelle et la prestation stratégique permettent à l’entreprise de reconfirmer en toute confiance les objectifs qu’elle s’est fixés pour 2025 : plus de 7,25 millions de membres Prime, environ 80€ de revenus moyens par utilisateur (ARPU) et un Cash EBITDA en excès de 180 millions d’euros. Les solides fondamentaux de croissance de la Société ouvrent la voie à une nouvelle expansion au-delà de 2025.

RÉSULTATS CLÉS DU PREMIER SEMESTRE

● Une amélioration significative des bénéfices portée par l’activité des abonnements

- Le Cash EBITDA a progressé de 84 % pour 63,5 millions d’euros comparé à 34,5 millions d’euros au premier semestre de l’exercice fiscal 2023. La marge du Cash EBITDA a gagné 9 points de pourcentage depuis le premier trimestre de l’exercice fiscal 2023 (Q1 FY23).

- Le Chiffre d’affaires Cash a atteint 354,4 millions d’euros, en hausse de 12 %. Le Chiffre d’affaires a augmenté de 13%, atteignant 327,0 millions d’euros au premier semestre. La Marge nette Cash a augmenté de 46% pour 108,9 millions d’euros au premier semestre de l’exercice fiscal 2024 (H1 FY24) et la marge a connu une amélioration de 9 points de pourcentage depuis le premier trimestre de l’exercice 2023 (Q1 FY23).

- Comme indiqué, la maturité des membres Prime est le moteur le plus important de rentabilité. L’augmentation du nombre de membres Prime qui renouvellent leur adhésion se traduit par une amélioration substantielle de la rentabilité.

● Le modèle Prime est un succès avéré

- Prime a dépassé les 5 millions de membres au deuxième trimestre de l’exercice fiscal 2024 (Q2 FY24), atteignant 5,1 millions d’abonnés. Au cours des 24 derniers mois seulement, le programme a gagné 3,4 millions de nouveaux abonnés. En octobre2, le nombre de membres a atteint 5,2 millions.

- La transition réussie vers un modèle commercial axé sur l’abonnement est également évidente dans l’augmentation de la contribution de Prime au chiffre d’affaires globale, qui est passée de 38 % à 55 % au premier semestre de l’exercice 2024 (H1 FY24).

● Les objectifs auto-fixés pour l’exercice fiscal 2025 (FY25) seront atteints ou dépassés avec un potentiel de croissance supplémentaire au-delà de 2025.

Dana Dunne, CEO d’eDreams ODIGEO : « Nous sommes ravis de notre surperformance. Notre changement stratégique vers une activité basée sur l’abonnement continue à produire des résultats, notamment en augmentant la rentabilité et en améliorant la prévisibilité. Avec une base de membres en croissance rapide, des membres engagés et très satisfaits qui réservent beaucoup plus souvent que les non-abonnés, et un flux régulier de revenus récurrents, notre activité n’a jamais été aussi solide et prometteuse.

« Aujourd’hui, cela fait deux ans que nous avons dévoilé notre feuille de route stratégique sur trois ans et demi, un voyage transformateur visant à consolider eDO en tant qu’entreprise d’abonnement mondiale leader. Tout au long de cette période, nous avons constamment respecté nos engagements, même face à des défis macroéconomiques imprévus, notamment le variant Omicron, le conflit en Ukraine et des taux d’inflation à deux chiffres, entre autres facteurs.

Notre modèle unique a prouvé sa résilience, nous distinguant clairement des autres marques de voyage et nous plaçant en pole position pour poursuivre notre croissance. Non seulement nous sommes confiants dans notre capacité à atteindre, voire à dépasser les objectifs que nous nous sommes fixés pour 2025, mais nous sommes également enthousiasmés par le fort potentiel de croissance fondamentale que nous prévoyons bien au-delà de 2025. »

RAPPORT D’ACTIVITÉ

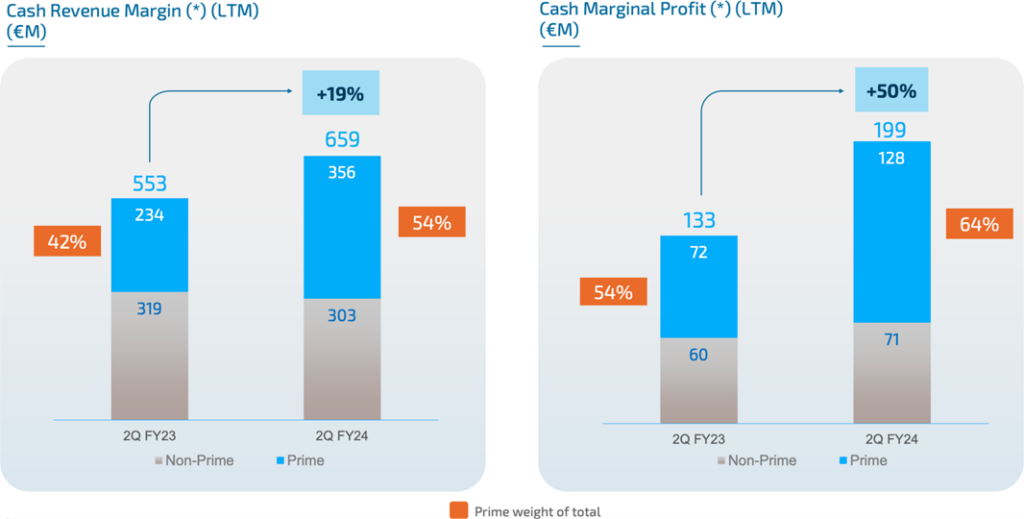

eDreams ODIGEO a fait de nouveaux progrès significatifs au premier semestre 2024 (H1 FY24) suite au passage à un modèle basé sur les abonnements. L’activité a réussi une croissance rapide et continue de son chiffre d’affaires et a fortement amélioré ses marges, ce qui s’est traduit par une hausse de sa rentabilité. Au premier semestre 2024 (H1 FY24), eDO a continué à enregistrer une Marge Net Cash et une Marge du Cash EBITDA importants car un plus grand nombre de membres Prime ont renouvelé leur adhésion, avec 72 % de la Marge Net Cash désormais dus à Prime. Comme indiqué, la maturité des membres Prime est le moteur le plus important de la rentabilité.

Malgré l’adoption par le secteur de tendances saisonnières plus normalisées au premier semestre 2024 (H1 FY24), eDreams ODIGEO a continué d’afficher des taux de croissance solides de son Chiffre d’affaires et son Chiffre d’affaires Cash, qui ont augmenté de 13 % et 12 % respectivement par rapport à la même période l’an dernier, suite à l’expansion réussie de la base de membres Prime.

Dans l’ensemble, le premier semestre 2024 (H1 FY24) a vu une amélioration des tendances observées au cours des trimestres précédents ainsi que des améliorations significatives de la rentabilité comme plus de membres Prime renouvellent leur adhésion. Au premier semestre 2024 (H1 FY24), le Marge net et la Marge nette Cash ont augmenté de 74 % et 46 % par rapport au premier semestre de l’exercice fiscal 2023 (H1 FY23), et s’établissent respectivement à 81,5 millions d’euros et 108,9 millions d’euros.

Au premier semestre 2024 (H1 FY24), le taux de marge bénéficiaire Cash a augmenté de 31 %, contre 23 % au premier semestre 2023 (H1 FY23), soit une amélioration de 7 points de pourcentage. Le Cash EBITDA s’est également nettement amélioré, en hausse de 84 % pour 63,5 millions d’euros comparé à 34,5 millions d’euros au premier semestre 2023 (H1 FY23). À mesure que la maturité des membres Prime augmente, il est démontré que les marges s’améliorent. La marge du Cash EBITDA au premier semestre 2024 (H1 FY24) s’est établie à 18 %, contre 11 % au premier semestre 2023 (H1 FY23). Comme indiqué au premier trimestre 2023 (Q1 FY23), la forte croissance des adhésions au programme Prime au cours de la première année a retardé la rentabilité comme la rentabilité des membres Prime au cours au cours de la deuxième année. Au premier semestre 2024 (H1 FY24), le taux de marge bénéficiaire Cash pour Prime a atteint 38 %, contre 31 % au premier semestre 2023 (H1 FY23), soit une amélioration de 7 points de pourcentage en un an seulement, car le poids de la marge nette cash pour Prime par rapport au total a augmenté de 29 points de pourcentage passant de 43 % au premier semestre de l’exercice fiscal 2023 (H1 FY23) à 72 % au premier semestre de l’exercice fiscal 2024 (H1 FY24).

Alors que le résultat net affiche une amélioration notable de 22,4 millions d’euros par rapport à l’année précédente, la croissance remarquable des revenus – 38 millions d’euros – nécessite une période plus longue pour se traduire pleinement en revenu net. C’est le résultat d’investissements ciblés dans une croissance future. Plus précisément, la décision d’investir dans l’expansion de la base de membres Prime signifie que la rentabilité des membres Prime au cours de leur première année est reportée à la deuxième année et au-delà, étant donné que les abonnés de la première année ne génèrent pas autant de bénéfices immédiats que les membres plus anciens. En outre, l’entreprise renforce activement sa main-d’œuvre technique afin de poursuivre l’expansion de sa plateforme d’abonnement. Ces dépenses de personnel supplémentaires prennent un certain temps avant de contribuer efficacement à l’amélioration du produit et de la plateforme et, par conséquent, de générer des bénéfices supplémentaires. Au fur et à mesure que

ces investissements tournés vers l’avenir arrivent à maturité, la croissance robuste déjà évidente du chiffre d’affaires se traduira en fin de compte par une amélioration des résultats financiers.

La marge brute des opérations a augmenté de 40,5 millions d’euros pour 73,7 millions d’euros, principalement en raison de l’expansion réussie de la base de membres Prime, qui a entraîné une augmentation de l’EBITDA. Le fonds de roulement a augmenté de 31,7 millions d’euros au cours de la période, principalement en raison de la croissance des activités de la Société. En outre, les réservations par téléphone mobile se sont également améliorées et ont représenté 59 % du total des réservations de vols, contre 54 % au deuxième trimestre de l’exercice fiscal 2023 (Q2 FY23), une augmentation de 5 points de pourcentage en un an seulement.

RÉSUMÉ DES COMPTES DE RÉSULTATS

| (en millions d’euros) | 1er seme stre 2024 | Variation 2024-2023 | 1er semes tre 2023 | 2e trime stre 202 3 | Variation 2024-2023 | 2e trime stre 202 3 |

| Chiffre d’affaires hors éléments de revenus ajustés | 327,0 | 13 % | 289,0 | 169,5 | 18 % | 143,3 % |

| Chiffre d’affaires Cash | 354,4 | 12 % | 316,5 | 187,5 | 19 % | 157,4 |

| Marge Net Cash | 108,9 | 46 % | 74,4 | 56,9 | 39 % | 40,9 |

| Cash EBITDA | 63,5 | 84 % | 34,5 | 34,1 | 66 % | 20,5 |

| EBITDA ajusté | 36,1 | 419 % | 7,0 | 16,1 | 151 % | 6,4 |

| Revenu net | (1,6) | n.d. | (24,0) | (5,7) | n.d. | (10,1) |

| Revenu net ajusté | (2,0) | n.d. | (19,0) | (3,1) | n.d. | (7,5) |

| (en milliers) | ||||||

| Membres Prime | 5 089 | 41 % | 3 611 | 5 089 | 41 % | 3 611 |

VUE D’ENSEMBLE DE PRIME Prime continue de surperformer et a augmenté de 41% en glissement annuel, dépassant les 5,2 millions de membres en octobre3. La plateforme d’abonnement de voyage de la société, la première du genre dans l’industrie, a connu une forte croissance continue comme en témoigne le fait qu’au cours des seuls 24 derniers mois, le programme a ajouté 3,4 millions de nouveaux abonnés, en dépit des préoccupations macroéconomiques mondiales.

Au deuxième trimestre de l’exercice fiscal 2024 (Q2 FY24), le programme a enregistré 380 000 ajouts nets de membres et continue d’être bien en avance sur le rythme implicite nécessaire pour atteindre l’objectif qu’il s’est lui-même fixé de 7,25 millions de membres d’ici l’exercice fiscal 2025. Le Chiffre d’affaires pour Prime a augmenté de 67%, tandis que le Chiffre d’affaires Cash pour Prime a augmenté de 53%, principalement en raison de la croissance de 41% des membres Prime et, comme prévu, parce que l’ARPU Prime, comme prévu et guidé, a augmenté à 78,8 €, convergeant vers l’objectif de 80 € par utilisateur. L’ARPU augmente en raison de l’utilisation accrue du programme et de la valeur par membre, ce qui se traduit également par une augmentation du Chiffre d’affaires car une part croissante de l’ARPU est comptabilisée. Les membres Prime effectuent plus de réservations que les clients non Prime, soit 3,4 fois plus au premier semestre de l’exercice fiscal 2024 (H1 FY24).

UNE INFORMATION FINANCIÈRE ADAPTÉE AU MODÈLE D’ABONNEMENT

Compte tenu de l’évolution du modèle commercial de la société, qui est passé d’un modèle transactionnel à un modèle d’abonnement, avec la plupart des bénéfices et des recettes provenant désormais de ce segment, eDO a décidé d’adapter ses informations financières afin de mieux refléter ses résultats d’exploitation en tant que société d’abonnement. La société considère que les segments Prime/Non-Prime reflètent mieux ses performances opérationnelles. Ainsi, depuis le début de l’exercice fiscal 2024 (FY24), la société présente les segments Prime et Non-Prime au niveau du Chiffre d’affaires, des coûts variables, la marge nette et de l’EBITDA ajusté. Le groupe a également commencé à présenter la répartition du chiffre d’affaires en fonction de la date de comptabilisation du chiffre d’affaires afin de s’aligner sur les nouveaux segments à présenter. En outre, pour mieux aligner les données financières avec l’évolution du service d’abonnement, le groupe a également modifié la base de comptabilisation des recettes de Prime, passant de « basé sur l’utilisation » à « basé sur un modèle progressif ».

-FIN-

A propos d’eDreams ODIGEO

eDreams ODIGEO est la première plateforme d’abonnements de voyage au monde et l’une des plus grandes entreprises de e-commerce en Europe. Sous ses quatre principales marques d’agences de voyage en ligne – eDreams, GO Voyages, Opodo, Travellink, et le comparateur Liligo – elle sert plus de 20 millions de clients par an sur 44 marchés. Cotée à la bourse espagnole, eDreams ODIGEO travaille avec près de 700 compagnies aériennes. L’entreprise a conceptualisé Prime, le premier produit d’abonnement dans le secteur du voyage qui a dépassé les 5 millions de membres depuis son lancement en 2017. La marque propose les meilleurs produits en matière de vols réguliers, de compagnies aériennes low-cost, d’hôtels, de forfaits dynamiques, de croisières, de location de voitures et d’assurance voyage afin de rendre les voyages plus faciles, plus accessibles et plus avantageux pour les consommateurs du monde entier.

(*) GLOSSAIRE

Rapprochement avec les mesures GAAP

L’EBITDA Ajusté désigne le bénéfice / la perte d’exploitation avant dépréciation et amortissement, perte de valeur et bénéfice / perte sur les cessions d’actifs non courants, ainsi que les éléments ajustés correspondant à certaines rémunérations fondées sur des actions, aux frais de restructuration et à d’autres produits et charges qui sont considérés par la direction comme ne reflétant pas les activités courantes du groupe. L’EBITDA ajusté permet au lecteur d’avoir une meilleure vision de l’EBITDA généré par le groupe.

Le Revenu Net ajusté désigne le résultat net selon les normes IFRS, diminué de certaines rémunérations fondées sur des actions, des frais de restructuration et d’autres produits et charges qui, selon la direction, ne reflètent pas les activités courantes du groupe. Le résultat net ajusté permet au lecteur d’avoir une meilleure vision des résultats générés par le groupe.

Le Chiffre d’affaires Ajusté (Adjusted Revenue items) désigne les éléments ajustés qui sont inclus dans le chiffre d’affaires, considérés comme exceptionnels par la direction et ne reflétant pas les activités courantes du groupe.

Le Cash EBITDA désigne l’”EBITDA ajusté”, plus la variation des produits reportés de Prime correspondant aux frais de Prime qui ont été perçus et qui sont en attente d’être comptabilisés. Les frais Prime en attente de comptabilisation ne sont pas remboursables et seront comptabilisés en tant que revenus sur la base de l’utilisation, c’est-à-dire chaque fois que le client utilise Prime pour effectuer une réservation avec une remise, ou lorsque la période contractuelle de Prime expire. Le Cash EBITDA donne au lecteur un aperçu de la somme de l’EBITDA courant et de la totalité des frais Prime générés au cours de la période.

La marge du Cash EBITDA désigne le Cash EBITDA divisé par le chiffre d’affaires Cash.

La Marge nette Cash signifie la « marge nette » plus la variation du revenu différé de Prime correspondant aux frais de Prime qui ont été perçus et qui sont en attente d’être comptabilisés. Les frais Prime en attente de comptabilisation ne sont pas remboursables et seront comptabilisés en tant que revenus sur la base de l’utilisation, ce qui fait référence à chaque fois que le client utilise Prime pour effectuer une réservation avec une remise, ou lorsque la période contractuelle de Prime expire. La marge nette Cash fournit une mesure de la somme de la marge nette et de la totalité des frais Prime générés au cours de la période.

Le taux de marge bénéficiaire Cash désigne la Marge nette Cash divisée par le chiffre d’affaires Cash.

Le Chiffre d’affaires Cash désigne le « chiffre d’affaires » plus la variation du chiffre d’affaires différé de Prime correspondant aux frais de Prime qui ont été perçus et qui sont en attente d’être comptabilisés. Les frais Prime en attente de comptabilisation ne sont pas remboursables et seront comptabilisés en tant que revenus en fonction de l’utilisation, c’est-à-dire chaque fois que le client utilise Prime pour effectuer une réservation avec une remise, ou lorsque la période contractuelle de Prime expire. Le chiffres d’affaires Cash fournit une mesure de la somme du chiffre d’affaires et de la totalité des frais Prime générés au cours de la période.

Le Chiffre d’affaires Cash par réservation est le Chiffre d’affaires Cash divisé par le nombre de réservations. Voir les définitions de « Chiffre d’affaires Cash » et de « réservations ».

L’ARPU Prime (Revenu moyen par utilisateur Prime) correspond au Chiffre d’affaires Cash généré par les utilisateurs Prime au cours des douze derniers mois. Il est calculé en tenant compte de tous les éléments du Chiffre d’affaires Cash liés aux réservations

effectuées par les membres Prime (tels que, mais sans s’y limiter, les frais Prime perçus, les incitations GDS, les commissions, les services auxiliaires, etc.), divisés par le nombre moyen de membres Prime au cours de la même période. La direction considère qu’agit d’une mesure pertinente pour suivre les performances de Prime. Prime étant un programme annuel, cette mesure est calculée sur la base des douze derniers mois.

Le Chiffre d’affaires (Revenue margin) désigne le chiffre d’affaires IFRS moins le coût des fournitures. La direction du groupe utilise la marge sur Chiffre d’affaires pour fournir une mesure de son Chiffre d’affaires après déduction des montants à payer aux fournisseurs conformément aux critères de reconnaissance du Chiffre d’affaires utilisés pour les produits vendus selon le modèle principal (valeur brute). En conséquence, le Chiffre d’affaires fournit une mesure comparable des revenus pour les produits, qu’ils soient vendus selon le modèle de l’agence ou du mandant.

Les coûts variables comprennent toutes les dépenses qui dépendent du nombre de transactions traitées. Il s’agit notamment des coûts d’acquisition, des coûts des commerçants et d’autres coûts de nature variable, ainsi que des coûts de personnel liés aux centres d’appel et au personnel de vente de l’entreprise. La direction du groupe estime que la présentation des coûts variables peut aider les lecteurs à comprendre sa structure de coûts et l’ampleur de certains coûts. Le Groupe a la capacité de réduire certains coûts en réponse à des changements affectant le nombre de transactions traitées.

Autres termes définis

Les Réservations correspondent au nombre de transactions effectuées dans le cadre du modèle d’agence et du modèle principal, ainsi qu’aux transactions effectuées dans le cadre d’accords de marque blanche. Une réservation peut englober un ou plusieurs produits et un ou plusieurs passagers.

Membres Prime correspond au nombre total de clients ayant souscrit un abonnement Prime au cours d’une période donnée.Prime/ Non-Prime : Prime correspond à la mesure des bénéfices et des pertes générés par les membres Prime. Dans le cas du Chiffre d’affaires Cash pour Prime, elle comprend des éléments tels que, mais sans s’y limiter, les frais Prime perçus, les incitations GDS, les commissions, les services auxiliaires, etc. Non-Prime correspond à la mesure des bénéfices et des pertes générés par les utilisateurs Non-Prime.